建材周评:全国建材下周整体看涨,预期波动幅度50-100(4.12-4.16) |

|||

| 来源:富宝资讯 发布时间:2021年04月19日 | |||

| 摘要:

|

|||

|

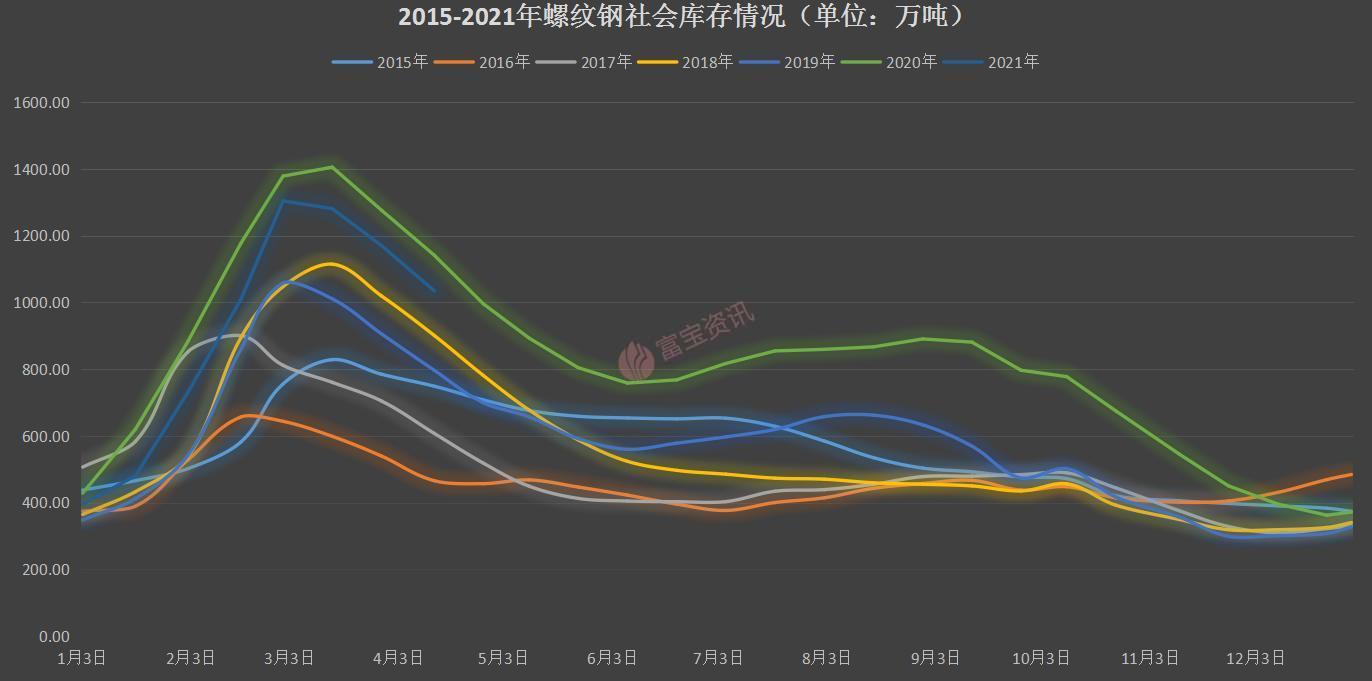

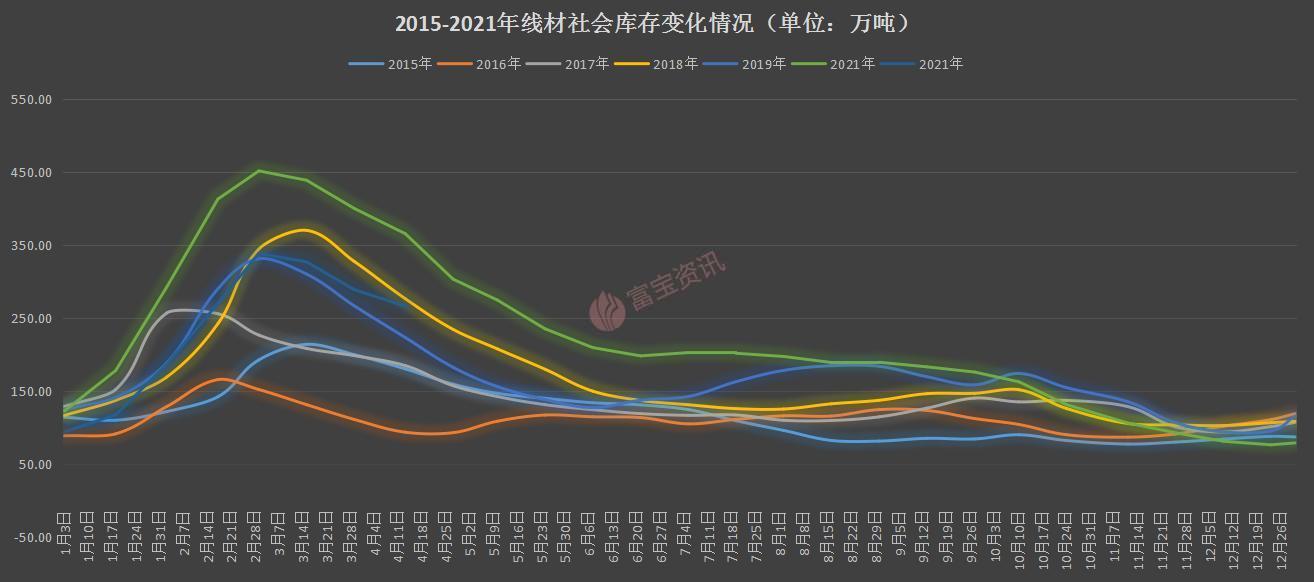

4月16日消息: 一、行情回顾 本周全国市场钢价走势先弱后强,涨幅较上周明显分化,华东市场上涨较多,华南市场涨幅较小。全国52个样本城市价格波动在-20-100之间,通过多方面因素的分析,我们预计下周钢价走势整体看涨。 二、重点地区周评 【江沪市场】 回顾本周钢价走势继周初出现短暂的跳水行情后再杀回马枪,但本周的涨势幅度来看明显收窄,原料端受唐山供给的影响开始减少,运行形态来看,是成材强于原料,除了周一周二成交表现较为乐观之外,其他时间表现平平,期螺多空资金势均力敌,上行有压力,下跌有支撑,基本呈现涨跌来回修复行情,现货主逻辑仍受到限产的余温扰动,总得来说,当前代理商压力有限,4月下半旬大概率不会出现直线上涨的趋势,会在市场情绪的影响下高位调整反复夯实,我们预计下周钢价走势高位盘整运行为主,上下波动幅度暂看50-80元/吨 【浙江市场】 本周钢价整体较上周五震荡上涨40-90元/吨,周初期货跳水后强势反弹,现货市场积极跟调,且在下游需求表现良好的情况下,市场整体成交不错,据统计,周一至周四杭州10家大户出货量20.37万吨;宁波6家大家出货量4.54万吨;库存方面,目前杭州市场盘螺线材24.9万吨减3.4万吨,螺纹102.4万吨减7.8万吨,温州市场整体库存在15-16万吨;宁波市场整体库存在20-21万吨,均较上周下降幅度明显。钢厂方面,11日沙钢发布4月中旬价格政策,螺纹钢、盘螺、高线全部上调200,现螺纹钢5250,高线5260,盘螺5350,根据目前价格核算代理商成本,商家处于倒挂状态,说明将增强其挺价情绪,但是考虑到目前钢价过高,下游按需补库,且期货来回震荡对市场影响较大,综合来看,预计下周钢价震荡小涨,幅度看30-50元/吨。 【福建市场】 回顾本周,福建地区建材价格小幅弱调,目前螺纹18-25福州三钢销售市场价5020元/吨,较上周跌40,螺纹18-25厦门三宝销售市场价格5000元/吨,较上周跌60,金盛较上周跌20,吴航跌50。从钢厂方面来看,省内钢厂库存小幅增长,本期三钢旬价维持平盘调整,钢厂挺价意愿尚存,本月贸易商库存压力不大,然本周市场整体出货偏弱,贸易商心态相对比较谨慎,从市场方面来看,下游多按需拿货,有少数工地由于预算限制有停工,从成本端来看,本周废钢以及钢坯等原材料小幅弱调,成本端支撑减弱,从外围来看,省内价格与江西区域有130左右的价差,与杭州一线资源有80左右的价差,相对处于居中位置,从盘螺加价来看,杭州地区盘螺加价260,江西本周调整盘螺加价330,省内盘螺加价在华东区域处于低位,下周来看,天气晴好,利于下游地区开工,短期市场盘整过后,厂商挺价意愿均强,综合考虑,料下周市价小幅反弹,整体波动幅度看30-60元/吨 【山东市场】 【山东市场库存连续下降,东北资源蠢蠢欲动】据富宝统计:截止4.13日山东7家样本钢厂库存螺纹合计约15.3万吨(上周17.2),盘线合计约4.1万吨(上周5.5万吨),总量合计19.4万吨(上周22.7吨),总库存降幅14.5%,厂库连续下降,去年4月份钢厂同期库存40万吨,钢厂挺价底气足,但是盘螺加价调整为340后下游接受程度偏低,目前青岛地区永锋库发价格主流5110元/吨,新抚钢库区价格5060元/吨,鑫达盘螺价格主流5280,山东省盘螺主流价格5450,外省资源盘螺优势明显,预计短期会有东北资源陆续到港,对钢厂供给形成一定压力,下周价格预计高位震荡,调整幅度20-40元/吨。 【江西地区】 年后两会上首次提出“碳中和”“碳达峰”,钢铁行业作为碳排放大户,被重点关注。随后唐山政府雷厉风行,对钢厂清理整顿。库存骤降,由于供需错配,一时间钢坯价格大涨。南昌螺纹钢在钢坯带动下连续走高。上周五,李-克强总理讲话时提到要加强原材料价格调节,缓解企业成本压力,随后三天钢坯累跌120。中钢协出台文件1、压减产量要有保有压,确保优胜劣汰2、转变自给自足的观念,适应钢铁进出口新格局。文章中新增了“保”“进口”关键字眼,意味深长。本周五唐山钢坯库存总计18.44万吨,较上周同期增2.2万吨。钢坯库存得到补充,钢坯价格持稳,上涨动力不足。对螺纹钢支撑作用减弱。目前期货处于高位横盘状态,现货投机情绪偏弱,去库仅靠刚需支撑。鉴长沙价格回升,对南昌价格支撑,预计下周南昌维持震荡格局,区间4720-4850. 【京津冀市场】 本周京津冀市场整体窄幅调整为主,现北京地区河钢18-25大螺纹价格为5110元/吨,整体累涨幅度为10元/吨;唐山安丰线材5150元/吨,累涨30元/吨。库存方面,现北京地区建筑钢材总体库存量为57万吨;唐山地区库存为12.8万吨,武安线材库存量32万吨,北京地区库存下降较为明显;钢厂方面,唐山XD、DH钢厂停产,市场到货量较少,尤其天津地区资源紧缺;终端方面,价格高位影响下,终端厂家利润缩减严重,采买十分谨慎,整体成交量略有缩减;整体来看,当前商家对后市需求预期尚可,主导厂商仍存挺价意愿,且唐山环保限产措施不断,价格底部存支撑,预计下周市价高位调整为主,幅度30-60元/吨。 【安徽市场】 本周主导钢厂马钢定价以维稳为主,合肥仓库提货价格:螺纹5110元/吨,盘螺5390元/吨,线材5390元/吨;马鞍山仓库提货价格:螺纹5100元/吨,盘螺5380元/吨,线材5380元/吨。较上周五挂牌价螺纹跌了50,盘螺涨了40,期货方面,受周末利空的影响,周一开盘跳空低开,随后触底反弹,强势拉升,在5170附近遇阻回落,随后在高位横盘震荡,蓄势待发。库存方面,本周安徽市场库存约40.85万吨,减少4.62万吨;在政策限产的情况下,原材料铁矿石钢坯价格居高不下,建材价格易涨难跌,钢厂挺价意愿强。据调研,目前市场实际成交价格都偏低,商家整体还是偏谨慎的,终端需求涨幅有限。综合考虑,预计下周钢价小幅上涨,波动幅度暂看30-60元/吨。 【武汉市场】 武汉本周钢价先弱后强,现市场主流鄂钢4880-4900元/吨,较上周五基本持平,钢价震荡状态。据了解钢厂库存来看,螺纹钢厂库总量约11.3较上周减少约1.1吨。盘线钢厂总量约1.5万吨,较上周减少约0.35万吨,介于钢厂尚存在检修方面,整体减少趋势。市场盘线较为紧缺,钢厂投放量少,其中8个规格最为紧缺。6或10偏紧。目前,迁安钢厂钢坯报4860元/吨,较上周五跌80元/吨,受外资原流动有所调整。本周市场整体成交一般,市场多为操作谨慎,相对商家心态尚好,整体库存缓慢减少,终端依照刚需为主,市场基本面良好。综合而言,预计下周钢价持续高位震荡盘整,波动幅度暂看40-80元/吨。 【湖南市场】 现长沙一线成交价主流4950,较上周五上涨30,本周市场价格走势向好,市场成交偶有突破,钢坯今日持稳报4960元/吨,期螺走势震荡,贸易商心态较好,昨日长沙天气转晴,清明至今被压制的需求有一波小爆发,今日价格平稳,但市场有部分锁货资源拉低价格,高位成交不足,部分商家调整盘螺加价,市场库存有所消耗,盘螺消耗较多,现有盘螺16万吨左右,衡阳库存下降较多 ,现6.9万吨左右,本地开工率约60%,需求不高,资源多出往周边地区,由于目前价格的波动较为频繁,终端拿货较为谨慎。料下周价格主流偏强运行,波动幅度暂看30-50 【广东市场】 回顾本周,广东地区建材价格涨跌均现,价格差异较大,其中广州市场及湛江市场涨跌均现,上涨30-40,跌10-40区间;揭阳市场跌幅较大,区间为20-120。 本周广东市场线螺价格混乱,涨跌不一,市场资源规格也不齐全。开盛钢厂已少库存,螺纹去年年底技术改造,线材检修,加上3.15影响未消除,目前报价已暂停。从市场需求来看广州地区工地开工情况稳定,但持续高价使得下游客户资金压力过大,基本都按需采购,持续小量下单,大户代理交投情况趋弱,贸易商出货更是寥寥。从库存来看,本周库存降幅依然可观,商家对于后期需求释放仍抱有期待。从成本端看,钢坯成本仍处高位,钢坯市场价格混乱报5030-5060含税,高位无成交,其他原材料成本支撑开始减弱。下周来看,天气晴好或可恢复部分成交,期螺起伏,叠加成交情况较为不畅,市场心态并不乐观。预计下周市场价格将上下盘整为主。 【广西市场】 回顾本周,本地市场价格震荡偏弱调整,周初受到原材料支撑减弱影响,市场价格主流弱调,周中本地市场进入‘三月三’节假日中,市场整体成交较为冷清,从钢厂方面来看,万钢本周累计下调50元/吨,柳钢本周主流维稳运行,给代理分货较少,从市场方面来看,下游工地资金压力较大,多按需拿货为主,部分有施工延期操作,从外围来看,湖南成交过磅4950,华东区域成交理计5000左右,本地市场价格相对较低,下周来看,天气多雨,预计对成交有影响,部分代理库存压力较大,相对心态较为谨慎,然市场需求仍存,综合考虑,料下周市价先弱后强调整,整体波动幅度看40-70元/吨 【西南地区】 西南市场本周整体呈现高位震荡的趋势周初因为钢坯下降较多,市场受影响, 钢厂纷纷下落价格,但下游客户对高价一直持有谨慎态度,再者下游资金因钢价太高出现匮乏,垫资难以收回,出货一直受阻,而钢厂因成本端后续的坚挺,挺价意愿较强,而市场后期一直跟涨乏力,且有稳中下挫趋势,贸易商心态转弱,预计下周西南市场继续维持高位调整为主,或有30-50的偏强震荡 三、钢厂价格政策 本周钢价较为震荡,但整体走势偏强,周初因钢坯价格下挫较多,加上宏观新闻炒作,钢厂挺价意愿动摇,单后其期货反弹上行,现货市场受提振拉涨价格,但因价格过高,终端资金匮乏,补货操作较少,从本周社会库存来看,35城螺纹社库1035.01万吨减少79.75万吨,线材社库266.08万吨减少7.02万吨,社库总库存1301.09万吨;四月需求旺期,贸易商看涨态度较浓,预计下周震荡偏强运行。 四、库存分析 1.数据解读 从本周数据对比来看,本周螺纹全国统计仓库库存量(如图1所示):1035.01万吨减少79.75万吨,环比减少7.15%,与去年同期相比减少106.69万吨,同比减少9.34%。本周线材全国统计仓库库存量(如图2所示):266.08万吨减少7.02万吨,环比减少2.57%,与去年同期相比减少99.04万吨,同比减少27.73%。本周社会库存下降较为明显,且市场成交逐渐好转,价格逐步走高,钢坯震荡偏强;我们再从本周钢厂产量进行观察,本周螺纹钢周度产量358.24万吨增加1.38吨,受唐山限产的影响,本周产量较上周没有明显增加。 2.未来趋势分析 本周建材价格先弱后强。钢坯今日上涨20元报4960元/吨,现金含税,期螺今日走势偏弱,价格震荡导致市场贸易商心态谨慎,高位成交不畅,部分市场因库存较多,商家降库出货,市场定价较为混乱,但厂家挺价意愿较强,建材产量减少,市场需求整体向好,工地拿货增多。预计下周建材的价格震荡走高为主。 五、原料成本 ◆钢坯:本周全国钢坯价格涨稳跌互现,目前唐山风向标钢厂钢坯报4960元/吨,含税出厂。唐山市场方面,周初受外地资源大量流入以及进口坯价格打-压等影响,本地坯料销售困难,直发成交明显转弱,加之下游需求不足,厂商多让利走货操作,市场整体交投显疲软,钢坯价格则弱势下调,降价之后,南北地区存在的价差有所收窄,国内外地资源发往唐山没有太大的优势,部分钢厂已经停止供应,后期到唐钢坯将陆续减少,由于唐山地区仍在限产30%-50%,钢厂钢坯投放量比较少,钢坯供应紧张局面仍显,所以坯厂存有挺价情绪,在期货翻红带动下,钢坯趁机反弹价格,贸易商多以出货为主,市场交投有所好转。华东地区本周价格降后小幅回涨,周初受唐山地区价格趋弱影响,本地坯价出现大幅下调走势,加上成品材方面螺纹利润倒挂,下游钢企购坯积极性不高,但是由于到本地流通资源偏紧,市场挺价情绪仍存,钢厂下调价格意愿不大。综合考虑,目前少部分轧钢厂利润不断收窄,对钢坯采购热情度也逐渐下降,因此钢坯需求会略有减少。钢坯库存水平依旧偏低,目前仅有18.09万吨,其中还包括封锁的资源,所以实际上库存会更少,在限产政策没有宽松的情况下,坯料资源仍是紧缺状态,故预计下周唐山钢坯价格稳中整理。 ◆铁矿石:本周铁矿石市场高位坚挺运行。周内普指围绕172美金震荡,钢铁产量的持续削减打压了铁矿石需求,但成材利润可观,目前趋势有利于高品铁矿石采购。港口方面,全港库存维持1.3亿上方运行,但结构性紧缺却是不争的事实,中品粉的港口库存仍然没有太多增加,特别是纽曼粉和PB粉。高钢铁利润率继续推动钢厂偏好高品粉,由于需求依然强劲,海运卡粉溢价水平仍在上升。目前主流中高品MNP+卡粉巴混之类需求较高成交容易,但低品杨迪、混合粉、超特粉之类就很难成交,主要原因在于钢厂没有动机使用低品产品节约成本,他们寻求在生产限制的约束下最大程度地提高生产效率。球块方面,进口球团的生产效益很高,但溢价太高供应偏少,钢厂权衡性价比还是选择国产球团或者块矿。国产矿方面,近期河北和山东等商家多来唐山和东北采购,造成市价坚挺,不过贸易商对高价货源仍显谨慎。在此背景下,东北价格优势凸显,较远的客户也渐渐注意到此点,纷纷来本地采购,今辽东市场上涨10-15,现本溪65%湿940涨10。综合来看,国内多地市场矿粉资源偏紧局面难改,钢企有补库需求,商家亦持货高要提振市场,内粉价格货将持续高位调整,幅度10-20元左右。 ◆废钢:本周废钢高位震荡调整。上周末华东主导厂大幅拉涨后,华东一带贸易商出货积极性增加,厂家到货保持高位水平,部分钢厂出现压车情况,日照、三宝大厂顺势窄幅下浮20-30不等。华北地区,周初受外地钢坯资源大量流入,唐山钢坯大幅下挫,废钢市场心态不稳出货为主;到货高的厂家价格弱势整理,周中跌后个别钢厂到货量降低,再加上钢坯有回涨,提振商家信心,跌价厂有回涨。中西南地区市场货源竞争大,整体保持平稳补充库存为主,部分货源偏紧厂依自身到货调整。整体看,当前成品现货需求旺季,厂家生产利润充足,对废钢需求保持强劲,废钢价格有支撑,预计短期废钢易涨难跌,维持高位盘整运行 六、行情预判 全国52个样本城市价格波动在-20-100之间,通过多方面因素的分析,我们预计下周钢价走势整体看涨。 主要原因如下:从利多的角度来看:1、一季度国民经济开局良好2、原材料铁矿石钢坯价格坚挺3,期货整体强势,多头市场。4、世界钢铁协会发布短期钢铁需求预测增长。 从利空的角度来看:1、3月我国粗钢产量9402万吨,同比增长19.1% 2、螺纹价格上涨,终端需求不足。3、政府对大宗商品价格过高进行管控。 七、产业信息 社会融资:据中国人民银行统计数据显示,2021年3月末社会融资规模存量为294.55万亿元,同比增长12.3%。其中,对实体经济发放的人民币贷款余额为179.51万亿元,同比增长13%;对实体经济发放的外币贷款折合人民币余额为2.31万亿元,同比下降1.1%;委托贷款余额为11.04万亿元,同比下降2.8%;信托贷款余额为6.01万亿元,同比下降19.2%;未贴现的银行承兑汇票余额为3.83万亿元,同比增长14.1%;企业债券余额为28.17万亿元,同比增长11.7%;政府债券余额为46.71万亿元,同比增长18.8%;非金融企业境内股票余额为8.5万亿元,同比增长13.5%。 产量及库存:据中国钢铁工业协会统计数据显示,2021年4月上旬重点钢铁企业钢材库存量为1549.57万吨,旬环比增加78.89万吨,上升5.36%;比年初增加387.47万吨,上升33.34%;比去年同期减少245.55万吨,下降13.68%。4月上旬重点钢企粗钢日产再次回升,2021年4月上旬重点钢企粗钢日均产量227.39万吨,旬环比增加6.37万吨,增长2.88%,同比增长16.86%。 八、下游基建 房地产市场:本周五统计局最新公布数据显示,今年1-3月份,全国房地产开发投资27576亿元,同比增长25.6%;房屋新开工面积36163万平方米,增长28.2%;商品房销售面积36007万平方米,同比增长63.8%;房地产开发企业到位资金47465亿元,同比增长41.4%;3月房地产开发景气指数为101.29。以上指标保持较高增速,但较2月份增速有所放缓。近期调控政策继续收紧:重庆楼市信贷悄然收紧;广州住建部门严肃查处一批房地产市场违法违规行为;合肥提供虚假资料骗取购房资格3年内取消其摇号购房登记资格;浙江嘉兴市严格实行购房实名制、绍兴加强楼市调控、杭州人才购房政策收紧;贵阳启动住房公积金流动性风险三级响应;河南银保监局严防各类资金变相或绕道流入房地产市场;另有传言部分城市银行二手房贷款“暂停接单”。据悉,全国首套房贷平均利率连续2个月上升。综合来看,短期内该领域调控偏紧,但相关螺线需求仍有增长动力。 |

|||

|

|

|||

| 版权与免责声明: 本网站注明“来源:中国建材信息总网”的文本、图片、LOGO、创意等版权归属中国建材信息总网,任何媒体、网站或个人在转载使用时必须注明来源,违反者本网将依法追究责任。 凡本网注明“来源:XXX(非中国建材信息总网)”的作品,均转载自其他媒体,目的在于传递更多信息,并不代表本网赞同其观点或对其真实性负责。本网转载其他媒体之稿件,意在为公众提供免费服务,如稿件版权单位或个人无意在本网发布,请在两周内与本网联系,本网经核实后可立即将其撤除。 |

微博

微博 微信

微信 移动

移动