黑暗中寻找光明—水泥业集中度测算与展望

来源:姜超宏观债券研究 发布时间:2017年05月25日

库存周期步入尾声,新周期未见踪影,周期性行业重归沉积。但正如谚语所言,“每朵乌云都有银边”,黑暗之中总有一丝光明。行业集中度正是周期性行业的“银边”。那些集中度保持高位、或持续上行的行业,将更有可能在龙头的带动下提升行业景气度。本报告中我们将作详细分析和展望。

水泥持续向好。龙头更替,水泥产能集中度持续上升。08年中国建材通过并购整合,取代海螺成为行业龙头,两者产能占比13.1%、9.8%。水泥行业集中度自05年以来持续上升,16年金隅、冀东合并助力集中度再上层楼,CR2、CR4、CR10分别升至33.4%、44.3%和59%。

水泥:龙头优势显著,05年见底回升

08年前海螺领跑,08年后中建称王。我们从熟料产能维度测算水泥行业产业集中度。08年以前,海螺水泥一枝独秀,其产能占全行业比重接近10%,冀东和山水位居二三,但占比均不足5%,与海螺有明显差距。08年中国建材通过行业内并购整合“横空出世”,熟料产能占比高达13.1%,而海螺则降至9.8%。

集中度05年见底,此后稳步回升。从过去15年水泥行业的集中度数据看,水泥行业CR2持续回升,而CR4、CR10则在05年见底,08年中国建材取代海螺水泥成为行业龙头,此后两者产能占比稳步上升,并带动行业集中度提升。到16年底,CR2、CR4、CR10分别上升至33.4%、44.3%和59.0%。值得一提的是,16年金隅和冀东合并,再次带动行业集中度(主要是CR4和CR10)提升。

行业集中度提升:增量模式VS存量模式

为何各行业集中度走势各异?未来哪些行业还具备行业集中度提升的潜力?我们认为,应从以下两个维度进行考察。

1.增量模式:出口拓展,强者恒强

第一种模式是“增量模式”,即在“做大蛋糕”的过程中,龙头优势得到强化。在内需整体保持稳定的背景下,“出口拓展”成为“做大蛋糕”的最佳选择。

以史为鉴,日本1973年前后的经历表明:经济增长中枢下移后,各周期性行业将在相当长一段时间内面临内需见顶回落的局面,只有通过从“进口替代”转向“出口拓展”才能推进行业景气度的进一步提升。而在这一过程中,龙头优势将会得到强化。

2.存量模式:并购整合,剩者为王

第二种模式是“存量模式”,即在需求萎缩的格局下,剩者为王,实现行业集中度的提升。具体又可细分为两条路径:

一是企业间比拼成本控制能力,适者生存,高效率企业收购低效率企业。这在民资占比高的行业较为常见,民企几乎无法享受到政府补贴,也无需为了解决就业而亏本运营,因而当盈利明显下滑时,退出是最优选择。过去几年的水泥、化工(氨纶、粘胶为代表)正是这方面的典型代表。

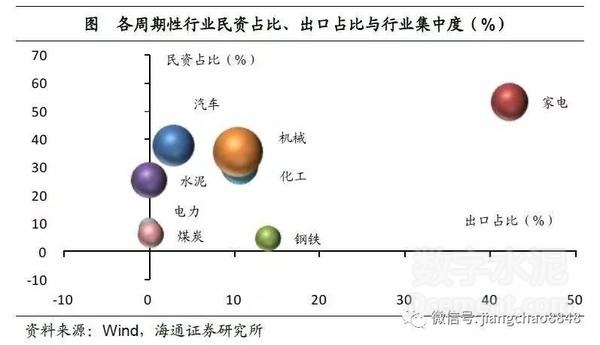

从16年各工业行业上市公司中民资占比看,偏下游消费的纺织服装、医药生物、家用电器等行业均在50%以上,而钢铁、采掘等资源型行业及国防军工均在5%以下。代表性周期性行业中,民资占比从高到低依次是:家电、有色、汽车、机械、化工、建材、采掘、钢铁。从行业自主并购角度看,电气设备、家电、有色金属、汽车、机械设备、化工、建材等行业集中度仍具备上升潜力。

二是由政府主导的僵尸行业并购整合,从而实现行业“瘦身健体”。目前看,这仅可能发生在钢铁、煤炭、电力行业。今年3月全国两会《政府工作报告》提出,17年将再压减钢铁产能5000万吨左右,退出煤炭产能1.5亿吨以上;将淘汰、停建、缓建煤电产能5000万千瓦以上,以防范化解煤电产能过剩风险。“发电设备平均利用小时”通常被用于衡量电力行业的供需情况,该指标低于4500小时说明电力富余,不能再新增发电装机。14年全国发电设备平均利用小时数已降至4318小时,16年进一步降至3785小时,意味着产能过剩开始出现并恶化。

下图中,我们总结了各周期性行业外需占比(X轴)、民资占比(Y轴)与当前行业集中度(气泡大小)的关系。行业未来的集中度将在当期基础上演进,而外需占比越高、民资占比越高,都将有利于行业集中度的进一步提升。